Kuten ihan ensimmäisessä postauksessamme mainitsimme, riskienhallinnassa vilisee termejä, joita käytetään välillä jokseenkin kirjavasti. Ja käytännössä pakkohan riskienhallintaa käsittelevän blogin on ottaa kantaa riskienhallinnan sanastoon, vaikka aihe saattaakin tuntua melko loppuunkalutulta. Yritämme seuraavassa kuitenkin lähestyä aihetta astetta freesimmällä otteella (laittakaa kommenttikenttään näkemyksiänne siitä, miten onnistuu!).

Riski vs. epävarmuus:

Termejä riski ja epävarmuus käytetään välillä toistensa synonyymeinä, mutta tarkasti ottaen ne viittaavat kahteen erilaiseen tilanteeseen. Riskit ovat ”tunnettuja epävarmuuksia” eli käytännössä et tiedä, mitä seuraavaksi tapahtuu, mutta tiedät miltä tapahtumaan liittyvä todennäköisyysjakauma näyttää.

Termejä riski ja epävarmuus käytetään välillä toistensa synonyymeinä, mutta tarkasti ottaen ne viittaavat kahteen erilaiseen tilanteeseen.

Esimerkki tunnetusta epävarmuudesta (l. riskistä) on pankin myöntämä luotto. Pankin riski on se, että asiakas ei maksa lainaansa takaisin, mutta etukäteen ei voida tietää tapahtuuko näin. Kuitenkin todennäköisyys tälle pystytään historiallisen tiedon perusteella määrittelemään. Epävarmuus puolestaan viittaa ”tuntemattomiin epävarmuuksiin”, eli et tiedä mitä seuraavaksi tapahtuu, etkä myöskään tiedä miltä tapahtumaan liittyvä todennäköisyysjakauma näyttää. Tällöin tapahtumiin liittyvää riskiä on vaikea määrittää.

Mietitään vaikka organisaatiota, jossa ollaan lähdössä toteuttamaan täysin uudenlaista projektia. Visiovaiheessa, kun tiedetään tavoiteltava lopputulos, mutta ei vielä keinoja tai resursseja sen saavuttamiseen, on varmasti luontevaa puhua enemmän projektiin liittyvästä epävarmuudesta kuin riskistä, koska meillä ei ole käytössämme aikaisempaa tietoa projektin kulun ja lopputuloksen, ja niihin liittyvien riskiskenarioiden riittävään ennustamiseen. Projektin edetessä ja suunnitelmien täsmentyessä epävarmuus tarkentuu vähitellen riskiksi.

Strategiatyön ja strategisen riskienhallinnan tason kannalta epävarmuus on mielenkiintoinen termi: lähihistoria on täynnä realisoituneita tuntemattomia epävarmuuksia, jotka ovat mullistaneet toimialoja ja vieneet pohjan aikaisemmalta liiketoimintalogiikalta. Näissä yhteyksissä viitataan monesti ”mustiin joutseniin” eli tapahtumiin, joita on hyvin vaikea tai mahdoton ennustaa historiallisen tiedon perusteella, ja joiden vaikutukset ovat toteutuessaan suuria. Strateginenkaan riskienhallinta ei pysty tarjoamaan täydellistä vastausta tuntemattomien epävarmuuksien tunnistamiseen ja mittaamiseen ja sen vuoksi yritysjohdon on elintärkeää olla hereillä, skannailla ja tarkkailla ns. hiljaisia signaaleja markkinoilta, kilpailijoilta ja muilta yhteiskunnan aloilta ollakseen valmiina, kun maailma muuttuu.

Vaara ja riski:

Vaara on tekijä, joka voi aiheuttaa vaaratilanteen, kuten tapaturman, onnettomuuden, vahingon tai muun vastaavan. Vaara on olemassa, mikäli jollakin asialla on luontainen ominaisuus aiheuttaa haittavaikutus – esimerkiksi jäinen tie tai viallinen sähkölaite. Vaaroista aiheutuu riskejä, tai jos tekijällä voi olla positiivisia vaikutuksia, vaaran sijaan puhutaan mahdollisuudesta. Vaara-termi vilahtelee kokemuksemme mukaan käytössä useimmiten silloin, kun puhutaan työ- tai toimitilaturvallisuuteen liittyvistä asioista ja kartoituksista.

Vaara-termi vilahtelee kokemuksemme mukaan käytössä useimmiten silloin, kun puhutaan työ- tai toimitilaturvallisuuteen liittyvistä asioista ja kartoituksista.

Riski ei välttämättä realisoidu, vaikka vaaratekijä olisi olemassa, vaan sana riski kuvaa vaarasta mahdollisesti aiheutuvaa haittaa (tai mahdollisuutta) ja sen suuruutta yhdistämällä toteutumisen arvioidun todennäköisyyden ja vaikutuksen. Jotta riski olisi olemassa, eli vaara tapahtuisi, vaaralle tulee altistua. Postauksen lähteistä löytyy hyvä esimerkki vaaran ja riskin suhteesta: myrkkykäärme eläintarhan terraariossa on vaarallinen, mutta se ei terraariossa ollessaan ole kävijöille todellinen riski. Jos käärme pääsisi kohtuullisen todennäköisesti karkaamaan terraariosta, se muuttuisi kävijöille riskiksi.

Riskinottohalukkuus ja riskinkantokyky:

Riskinottohalukkuus (risk appetite) on se riskin määrä, jonka organisaatio hyväksyy kokonaistasolla tavoitellessaan päämääriään. Riskinottohalu on aina sidottu organisaation kokonaisstrategiaan. Sitä ei välttämättä ole ilmaistu yhtenä lukuna, vaan se voi olla moniulotteisemmin ja laveamminkin määritelty, liialliseen yksinkertaistamiseen ei välttämättä kannatakaan pyrkiä. Kannattaa kuitenkin huolehtia, että riskinottohalukkuus on mitattavissa, jotta määritelmästä ei tule merkityksetöntä. Riskinottohalukkuus on organisaatiokohtainen ja voi vaihdella paljonkin mm. eri toimialojen, organisaatiokulttuureiden välillä. Riskinottohalukkuus voi (ja ehkä sen pitääkin) myös muuttua ajan kuluessa.

Riskinkantokyky (risk tolerance) on se riskin taso, jonka organisaatio hyväksyy per jokainen riski (toisin kuin riskinottohalukkuus, joka ilmaisee riskinsiedon kokonaisuudessaan). Riskinkantokyky määrittelee sen, onko organisaatio valmis kantamaan yksittäisen riskin vaikutukset sen toteutuessa .

Riski, Inherent Risk & Residual risk:

Se, miksi niin usein keskitymme ainoastaan jäännösriskiin johtunee siitä, että jäännösriski kertoo meille kuinka huolissaan meidän tulisi olla nykytilanteen osalta. Mutta myös inherent-riskin tasoa tulisi jossain määrin seurata.

Käytännössä riskienhallinnassa usein puhutaan vain ”riskistä”, vaikka riskienhallinnan teoriassa riski jaotellaan inherent ja residual riskiin. Inherent-riskille on hieman vaikeaa löytää sopivaa suomennosta, kyse on ”alkuperäisestä” riskistä ilman mitään riskienhallinnan toimenpiteitä – voidaan puhua myös ”worst case” -skenaariosta riskiin liittyen. Residual risk -termille taas löytyy hyvä suomennos: jäännösriski, eli riski sen jälkeen, kun kaikki päätetyt riskin hallintatoimenpiteet ovat käytössä. Arkikielessä sanalla riski viitataan usein nimenomaan jäännösriskiin.

Otetaan esimerkki: toimit rahoitusalalla ja myönnät asiakkaallesi 2 Meuron lainan. Arvioit inherent-riskiksi luotonannossa historiallisen datan perusteella sen, että 10% todennäköisyydellä asiakas ei maksa lainaansa ollenkaan takaisin (ensimmäiseen sanapariin viitaten: tapahtumien todennäköisyysjakauma on sinulla siis tiedossa ja näin ollen puhutaan riskistä, eikä epävarmuudesta). Riski on melko korkea ja sen taloudellinen vaikutus liiketoiminnallesi suuri, joten päätät implementoida riskienhallintatoimenpiteitä pienentääksesi riskin toteutumisen todennäköisyyttä ja vaikutusta. Toimenpiteenä voivat olla esim. asiakkaan luottotietojen tarkistus ja vakuuksien tai takauksien vaatiminen jne. Näiden toimenpiteiden tehokkaan implementoinnin jälkeen arvioit, että todennäköisyys koko lainan maksamatta jättämiselle on pudonnut 5%:n ja vakuuksien vuoksi on todennäköistä, että saat joka tapauksessa takaisin ainakin 50% lainasummasta. Näin voit laskea jäännösriskisi taloudellisen arvon.

Se, miksi niin usein keskitymme ainoastaan jäännösriskiin johtunee siitä, että jäännösriski kertoo meille kuinka huolissaan meidän tulisi olla nykytilanteen osalta. Mutta myös inherent-riskin tasoa tulisi jossain määrin seurata, sillä korkea inherent-riski antaa viitteitä siitä, kuinka huolissaan (ja kääntäen, kuinka varmoja) meidän tulisi olla riskienhallintatoimenpiteidemme tehokkuudesta ja riittävyydestä. Inherent- ja jäännösriskin välinen suuri epäsuhta antaa aina siis aihetta tarkastella riskienhallinnan toimenpiteiden tilannetta ja tehokkuutta tarkemmin.

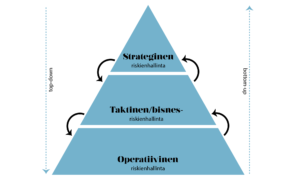

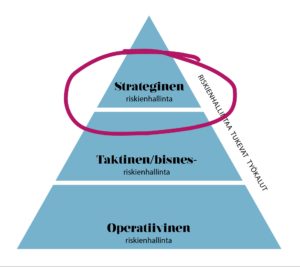

ps. Tässä kirjoituksessa kuvatut tilanteet ja termit ovat käytössä kaikilla kolmella riskienhallinnan tasolla.

Lähteitä:

ISO 31000 – Risk Managment Standard Vocabulary

COSO: ”Strengthening Enterprise Risk Management for Strategic Advantage”

http://riskikompassi.fi/uploads/files/riskienhallintapolitiikka-esimerkki.pdf

https://www.theirm.org/media/464806/IRMRiskAppetiteExecSummaryweb.pdf

http://www.bwise.com/blog/assessing-risks-inherent-or-residual/obj5382859

http://www.teknokemia.fi/fin/kosmetiikka/kosmetiikan_puheenaiheita/riskin_ja_vaaran_ero/